Poluzowanie ilościowe (QE) stało się synonimem pandemii COVID-19, ponieważ wybuch blokady zahamował wzrost światowej gospodarki i groził przekształceniem się w kryzys finansowy.

Aby sztucznie wywołać wzrost gospodarczy, banki centralne zaczęły skupować obligacje rządowe i inne papiery wartościowe, podczas gdy rządy zaczęły zwiększać podaż pieniądza, drukując więcej pieniędzy.

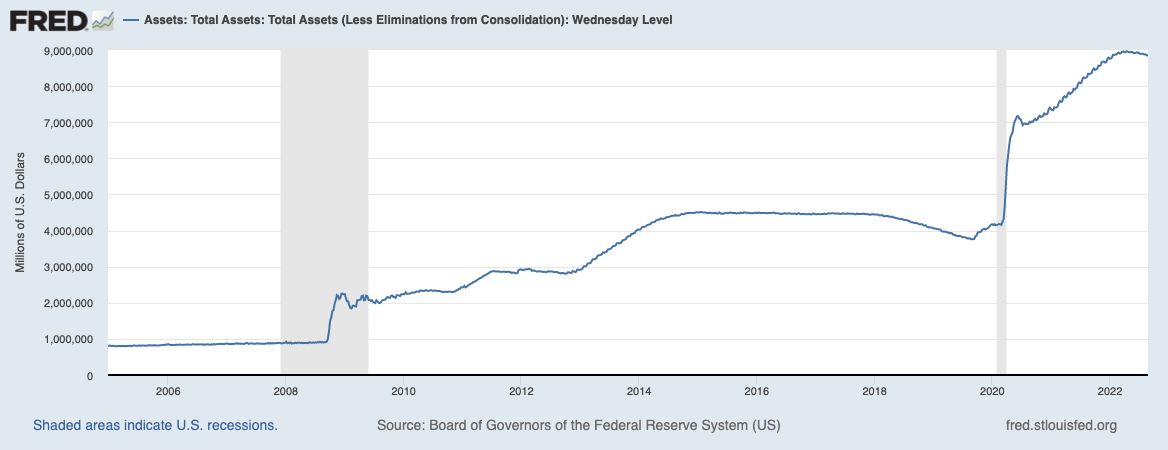

Najbardziej odczuliśmy to w Stanach Zjednoczonych, gdzie Rezerwa Federalna zwiększyła kurs dolara w obiegu o rekordowe 27% w latach 2020-2021. Bilans Fed osiągnął na koniec sierpnia 8.89 r. około 2022 biliona dolarów, co stanowi wzrost o ponad 106. % od wielkości 4.31 biliona dolarów w marcu 2020 r.

Nic z tego nie zdołało jednak powstrzymać kryzysu finansowego. Napędzany trwającą na Ukrainie wojną, obecny kryzys powoli przeradza się w pełną recesję.

Aby złagodzić konsekwencje swojej nieskutecznej polityki QE, Rezerwa Federalna rozpoczęła szał ilościowego zacieśniania (QT). Nazywana również normalizacją bilansu, QT jest polityką pieniężną, która zmniejsza rezerwy pieniężne sprzedając obligacje rządowe. Usunięcie Skarbu Państwa z jego sald kasowych usuwa płynność z rynku finansowego i, teoretycznie, ogranicza inflację.

W maju br. Fed ogłosił, że rozpocznie QT i podniesie stopę funduszy federalnych. Między czerwcem 2022 a czerwcem 2023 Fed planuje pozwolić, aby papiery wartościowe o wartości około 1 biliona dolarów zapadły bez reinwestycji. Jerome Powell, prezes Rezerwy Federalnej, oszacował, że będzie to równoznaczne z jedną 25-punktową podwyżką stóp procentowych, jeśli chodzi o to, jak wpłynie to na gospodarkę. W tym czasie limit został ustalony na 30 miliardów dolarów miesięcznie dla skarbów i 17.5 miliarda dolarów dla papierów wartościowych zabezpieczonych hipoteką (MBS) przez pierwsze trzy miesiące.

Jednak coraz bardziej niepokojąca inflacja skłoniła Fed do podwojenia tempa kurczenia się we wrześniu, zwiększając je z 47.5 miliardów dolarów do 95 miliardów dolarów. Oznacza to, że możemy oczekiwać, że 35 miliardów dolarów w papierach wartościowych opartych na hipotece zostanie zwolnionych w ciągu miesiąca. I podczas gdy rynek wydaje się bardziej zaniepokojony Skarbami Państwa, przeniesienie papierów wartościowych zabezpieczonych hipoteką może być tym, co faktycznie wywoła recesję.

Niebezpieczeństwa związane z likwidacją przez Fed papierów wartościowych zabezpieczonych hipoteką

Chociaż papiery wartościowe zabezpieczone hipoteką (MBS) od dziesięcioleci stanowią znaczącą część rynku finansowego w Stanach Zjednoczonych, dopiero po kryzysie finansowym w 2007 roku opinia publiczna dowiedziała się o tym instrumencie finansowym.

Papier wartościowy zabezpieczony hipoteką to papier wartościowy zabezpieczony aktywami, który jest zabezpieczony zbiorem hipotek. Są tworzone przez agregację podobnej grupy kredytów hipotecznych z jednego banku, a następnie sprzedawane grupom, które łączą je w papier wartościowy, który inwestorzy mogą kupić. Papiery te były uważane za dobrą inwestycję przed kryzysem finansowym w 2007 r., ponieważ w przeciwieństwie do obligacji, które wypłacały kupony kwartalne lub półroczne, papiery zabezpieczone hipoteką wypłacane były co miesiąc.

Po załamaniu się rynku mieszkaniowego w 2007 roku i późniejszym kryzysie finansowym MBS stał się zbyt skażony dla inwestorów z sektora prywatnego. Aby utrzymać stabilne stopy procentowe i zapobiec dalszemu załamaniu, Rezerwa Federalna wkroczyła jako nabywca ostatniej szansy i dodała do swojego bilansu 1 bilion dolarów MBS. Trwało to do 2017 r., kiedy zaczęła wygasać część swoich listów zastawnych.

Pandemia w 2020 roku zmusiła Fed do kolejnego szaleństwa zakupowego, dodając miliardy w MBS do swojego portfela, aby zasilić gotówką gospodarkę zmagającą się z blokadami. Wraz z rosnącą inflacją Fed rozpoczyna kolejny szaleństwo, aby powstrzymać wzrost cen.

Oprócz pozwolenia na ich wygaśnięcie, Fed sprzedaje również papiery wartościowe zabezpieczone hipoteką ze swojego portfela prywatnym inwestorom. Kiedy prywatni inwestorzy kupują te obligacje hipoteczne, wyciąga to gotówkę z całej gospodarki – i powinno (przynajmniej teoretycznie) pomóc Fedowi osiągnąć dokładnie to, co zamierzał zrobić.

Jednak szanse na to, że plan Fed rzeczywiście zadziała, maleją z dnia na dzień.

Chociaż comiesięczne odciążanie 35 miliardów dolarów w MBS może wyglądać, jakby ograniczało inflację w krótkim okresie, może to mieć szkodliwy wpływ na i tak już zmagający się z problemami rynek mieszkaniowy.

Od początku roku oprocentowanie kredytów hipotecznych wzrosły z 3% do 5.25%. Skok do 3% ze stałej stopy procentowej 2.75% wystarczył, aby wielu wzbudziło czerwone flagi. Skok do 5.25% i potencjał wzrostu jeszcze wyższy oznacza, że setki tysięcy ludzi może zostać wypchniętych z rynku mieszkaniowego. Powaga tego problemu staje się jaśniejsza, gdy spojrzymy na wzrost procentowy, a nie jako wartość bezwzględną — stopy procentowe wzrosły o 75% od początku roku.

Przy spłatach kredytów hipotecznych o 75% wyższych, rynek może zobaczyć, jak wiele osób nie wywiązuje się ze swoich płatności, a ich domy są zagrożone przejęciem. Jeśli dojdzie do masowych przejęć, takich jak te, które widzieliśmy w 2007 r., amerykański rynek mieszkaniowy może zostać zalany nową podażą domów.

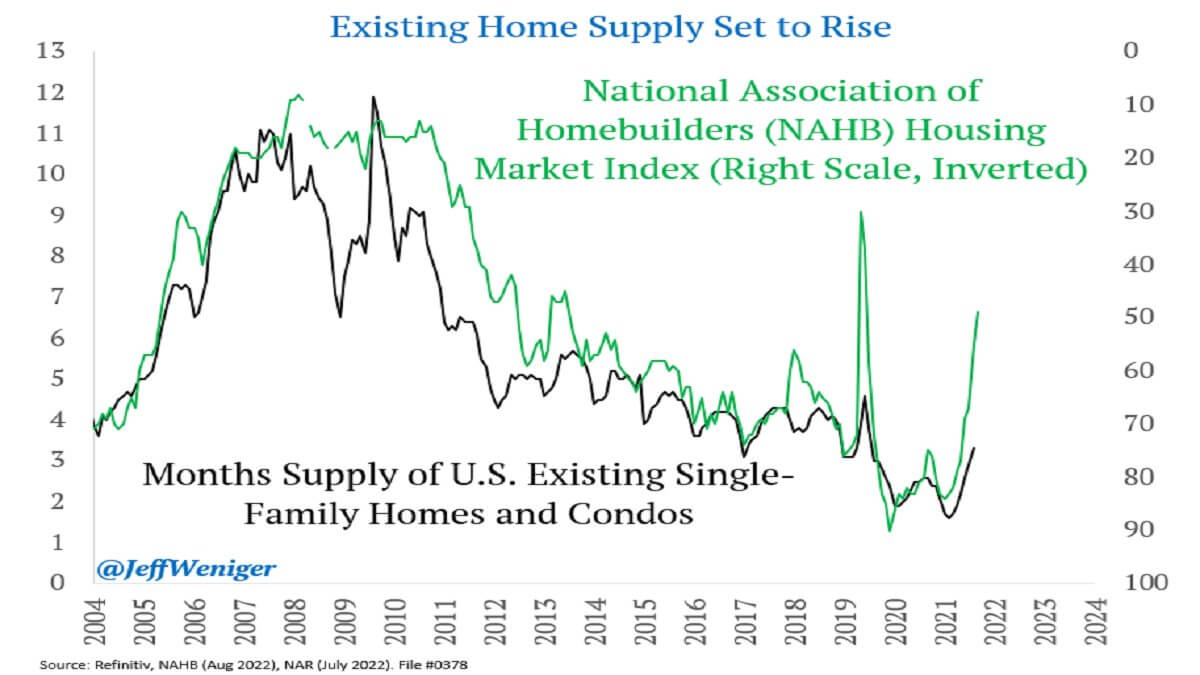

Dane National Association of Homebuilders (NAHB) pokazują, że miesięczna podaż domów jednorodzinnych i mieszkań w USA rośnie od 2021 roku. Indeks rynku mieszkaniowego NAHB, który ocenia względny poziom sprzedaży domów jednorodzinnych , spada znacząco od początku roku, wkraczając w ósmy miesiąc spadku.

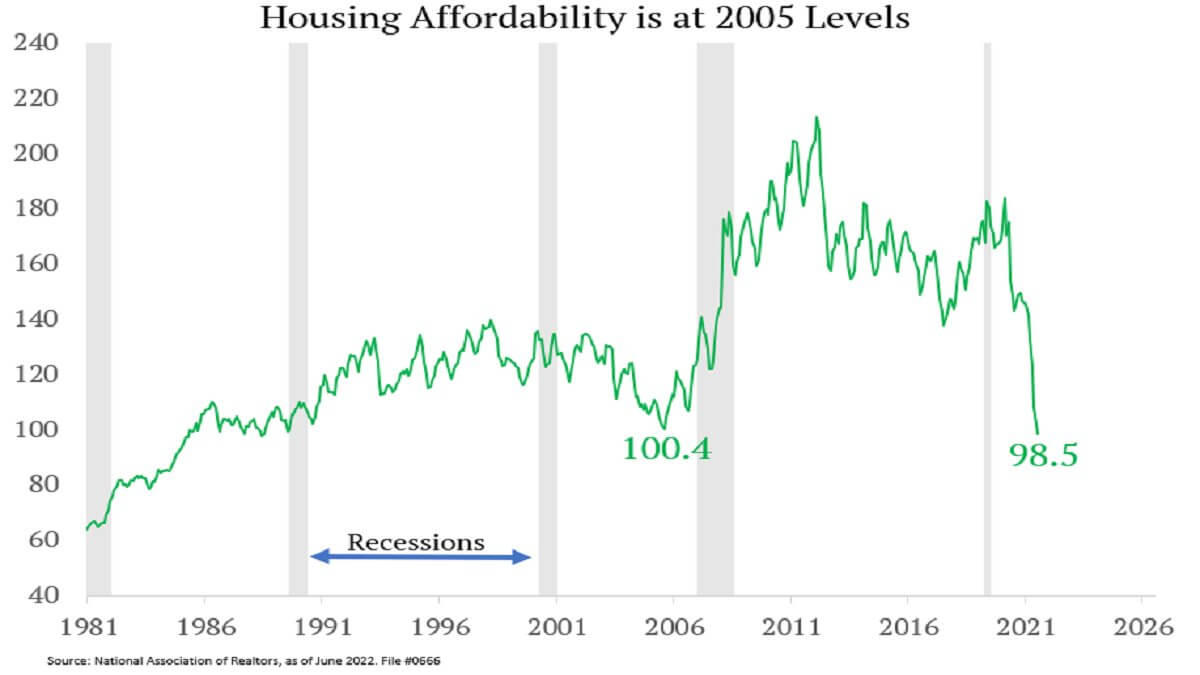

Według danych National Association of Realtors, przystępność mieszkań w USA osiągnęła poziom z 2005 roku, co sugeruje, że ceny mieszkań mogą osiągnąć szczyt tak samo, jak w 2006 roku.

Redfin i Zillow, dwa największe biura pośrednictwa w obrocie nieruchomościami w USA, od początku roku odnotowały spadek kursu ich akcji o 79% i 46%. Kłopoty narastające na rynku mieszkaniowym od zeszłego lata pokazują, że „miękkie lądowanie”, które Fed próbuje osiągnąć za pomocą QT, nie będzie wcale miękkie. Ponieważ coraz więcej warunków rynkowych niemal idealnie pokrywa się z warunkami obserwowanymi w 2006 roku, nowy kryzys mieszkaniowy może czekać za rogiem. Próbując ustabilizować rynek finansowy, Fed mógł nieumyślnie zdestabilizować rynek mieszkaniowy.

Trudno przewidzieć skutki kryzysu mieszkaniowego i recesji na rynku kryptowalut. Poprzednie spadki na rynku pociągnęły za sobą kryptowaluty, ale rynek aktywów cyfrowych zdołał odzyskać siły szybciej niż jego tradycyjne odpowiedniki.

Mogliśmy zobaczyć, jak rynek kryptograficzny robi kolejny hit w przypadku pełnej recesji. Jednak dewaluacja waluty może skłonić więcej osób do poszukiwania alternatywnych „aktywów twardych” – i znalezienia tego, czego szukają w Crypto.

Źródło: https://cryptoslate.com/the-fed-will-huff-and-puf-and-blow-your-house-down/